За последний год Северная Америка столкнулась с широким спектром проблем в области сельского хозяйства и удобрений

За последний год Северная Америка столкнулась с широким спектром проблем в области сельского хозяйства: от разрушительных наводнений до торговых войн. Изменения также коснулись и рынка удобрений.

В начале 2019 года цены фрахта на базисе FOB в Новом Орлеане составляли $290/т, но к декабрю 2019 года упали до уровня ниже $230/ т. Запасы калийных удобрений в стране в 2019 году поднакопились, так как неблагоприятная погода помешала посевной и внесению этого удобрения.

В начале 2020 года цены "дрейфовали" в диапазоне от $210 до $215 до весенней посевной. Производители предприняли шаги по сокращению поставок.

В марте 2020 года компания Mosaic объявила о том, что в обозримом будущем калийный рудник Colonsay мощностью 2,1 млн тонн в год в Саскачеване, Канада, будет закрыт. Это решение было частично основано на слабости спроса в Северной Америке, а также на расширении мощностей более дешёвого завода Esterhazy K3 в Саскачеване.

Другие производители выходят на рынок

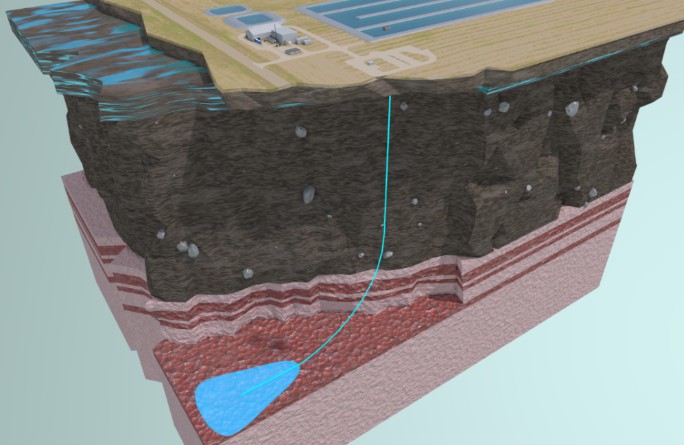

В середине 2019 года Western Resources Corp. объявила о начале бурения своего калийного проекта Milestone Phase 1, расположенного к юго-востоку от Реджайны, Саскачеван.

Шахта будет использовать передовые технологии горизонтального бурения, чтобы нацелиться на калийное русло, содержащее замеренные ресурсы 154,5 млн т, с содержанием 29% хлорида калия (KCl). Проект будет использовать процесс выщелачивания для добычи калия. Планируется создать три каверны, каждая с нагнетательной скважиной и эксплуатационной скважиной. Рассол будет вводиться в каверны, чтобы избирательно растворить KCl и транспортировать его в поверхностный кристаллический пруд. Начиная с середины 2020 года, технологическая установка будет обезвоживать, высушивать и уплотнять калий, готовый к распределению. Компания отмечает, что это будет первый в мире калийный рудник, который не оставит соляных хвостов на поверхности.

Азотный сегмент в Северной Америке

Непогода в Северной Америке в период весеннего посевного сезона 2019 года и осенью 2019 года затрудняла применение удобрений в основных регионах выращивания. Запасы азотных удобрений накапливались, вызывая падение цен. Однако начиная с 2020 года перспективы стали улучшаться. В период кризиса января 2020 года цены на карбамид на базисе FOB в Новом Орлеане, штат Луизиана (NOLA), были ниже $210/ т, но в марте начал резко расти до более $250/ т. Весенние подъёмы потребления были ожидаемы, рост цен был также вызван задержками международных поставок.

Входные цены на аммиак оставались низкими. Рекордные объёмы газа добываются в Северной Америке. Администрация по энергетической информации (EIA) прогнозирует, что в 2020 году в США будет в среднем 94,6 млрд. Куб. Футов / сутки, а канадский орган регулирования энергетики (CER) ожидает, что обём производства сухого природного газа на рынке будет в среднем 16. млрд. куб. футов в сутки к 2020 году.

EIA прогнозирует, что спотовая цена на природный газ в хабе Генри в среднем составит $2,12/м3 в 2020 году, и CER сообщил, что спотовые цены на природный газ в Альберте в феврале 2020 года составляли $1,80/м3. Хотя ожидается производство сухого природного газа будет снижаться по мере того, как бурильщики будут отказываться от добычи сланцевой нефти в Пермском бассейне, EIA прогнозирует, что она снизится к 2021.

Это не сулит ничего хорошего производителям в Северной Америке, поскольку природный газ является одновременно сырьём и источником энергии. Новая мощность находится в стадии строительства. Gulf Coast Ammonia (GCA) строит завод по производству безводного аммиака в Техасе. Строительство завода мощностью 1,3 млн тонн в год и прилегающего глубоководного порта началось в 2020 году, а завершение - ожидается к середине 2023 года.

«Этот новый объект мирового класса будет отвечать внутренним и мировым потребностям в азотных удобрениях для повышения урожайности, чтобы прокормить растущее население мира, а также производство специальной химии на побережье Техасского залива»,

- отметил Кен Кой - генеральный директор GCA.

Фосфорный сегмет в Северной Америке

В прошлом году цены на фосфаты в Северной Америке находились в упадке, поскольку цены FOB NOLA диаммонийфосфата (DAP) упали с $471/ т (конец 2018 года) до $275/ т (в декабре 2019 года), и стабилизировались в начале 2020 года.

Рынок фосфатов был в "депрессии" из-за сочетания низкого спроса и увеличения конкуренции с Ближнего Востока и Африки. В результате чего начала происходить некоторая реструктуризация на международном уровне.

В Китае три основных производителя фосфатов, Guizhou Phosphate and Chemical Group (GPCP), Yihua и YTH, объявили о планах работать на 60% мощности в 2020 году.

Большая часть производства фосфатов в Китае сосредоточена в провинции Хубэй, после вспышки COVID-19 ,которая окажет негативное влияние на экспорт за 2020 год.

Марокко OCP сократила производство гранулированного фосфата на 500 000 тонн в период с декабря 2019 года по февраль 2020 года.

ФосАгро ограничил экспорт на 50 000 тонн в январе и феврале 2020 года (примерно на 20%).

В США компания Mosaic в течение нескольких месяцев бездействовала в фосфатном комплексе в Луизиане. Компания также сократила производство на своих заводах во Флориде на 150 000 т в январе и феврале.

Nutrien перевела свою фабрику по производству моноаммонийфосфата (MAP) на мощности в 650 000 т/ год в Редвотере, Канада, в сульфат аммония.

Ожидается, что спрос будет стабильно расти в течение следующих нескольких лет, рост цен будет ограничен из-за роста мощностей у более дешёвых производителей:

■ OCP строит три установки по производству гранулированного фосфата мощностью 1 миллион тонн в год в Jorf Lasfar и линию по производству фосфорной кислоты мощностью 450 000 тонн в год.

■ Мааден наращивает производство на комплексе Ваад Аль-Шамаль в Саудовской Аравии с мощностью грануляции DAP / MAP в 3 млн. Тонн в год.

■ ФосАгро планирует увеличить производство на 30% к 2025 году на своих заводах в Балаково и Волохово в России. Мощность грануляции Балаково для производства NPK будет увеличена с 450 000 тонн в год до 2 миллионов тонн в год к 2022 году. Мощность грануляции в Волохово увеличится со 100 000 тонн в год до 980 000 тонн в год к 2024 году.

Эти новые мощности будут вытеснять поставки из Китая и Европы и конкурировать в Северной Америке с Mosaic и Nutrien.

Агротрейд Клуб - оперативна галузева інформація для Вашого бізнесу!